Les entreprises collectent la TVA et la reversent à l’Etat, selon des modalités qui dépendent de leur activité et du régime adopté. La TVA est le premier impôt (indirect) en France. La plupart des opérations de vente y sont donc soumises. Car c’est le consommateur final qui paie la TVA.

Quel est le taux de la TVA en France ?

Un taux de TVA s’applique à chaque produit ou service, selon la nature (relire notre article à ce propos). On rencontre ainsi quatre taux :

- Taux normal, 20% : il s’applique à la majorité des biens et des services ;

- Le taux réduit, 10% : pour les travaux de rénovation ou d’évacuation des eaux pluviales ;

- Taux réduit de 5,50% : achats de première nécessité ;

- Le « super réduit » à 2,10 % : médicaments par exemple.

Comment les ventes et prestations sont-elles soumises à la TVA ?

Tout dépend de votre activité et de votre chiffre d’affaires (CA). Il y a en effet 3 régimes d’imposition à la TVA :

- Le régime réel ;

- le réel simplifié ;

- la franchise en base.

Le formalisme change selon chaque régime :

- régime réel (normal) : déclarations mensuelles ;

- réel simplifié : déclaration annuelle ;

- franchise en base : pas de déclaration, l’entreprise est exonérée du paiement de la TVA.

Peut-on choisir son régime d’imposition ?

Oui et Non…

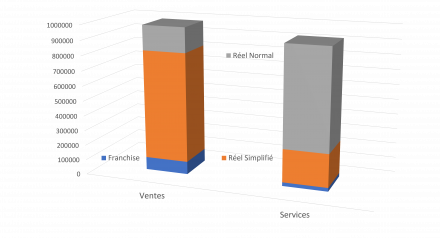

D’abord, les régimes de TVA s’appliquent en fonction de la limite de CA réalisé. Ainsi, le régime réel (normal) s’applique de plein droit si vous réalisez :

- Plus de 840 000 € de CA par des ventes de biens et/ou de l’hébergement ; ou

- Plus de 254 000 € de CA avec des prestations de services.

Cependant, si le CA de l’activité est inférieur à ces seuils, l’entreprise peut opter pour le régime « supérieur ».

Le régime de la franchise en base de TVA

Si l’activité de l’entreprise est minime (inférieure aux seuils cités précédemment), la franchise en base s’applique. Conséquence, toutes les opérations sont « hors champ de la TVA ». L’entreprise n’aura aucune régularisation de TVA à déposer. Elle n’effectue donc aucune facturation de TVA, ni aucune récupération de TVA sur les achats et les investissements. Enfin, les factures devront porter la mention « TVA non applicable, article 293 B du Code Général des Impôts (CGI) ».

Si le CA est dépassé, alors l’entreprise « bascule » automatiquement dans le régime supérieur, le réel simplifié ou le réel normal.

Le régime réel simplifié de TVA

Ses modalités permettent d’alléger le formalisme déclaratif et simplifie le calendrier de paiement. Il peut s’appliquer aux entreprises réalisant un CA :

- Cumul des ventes de biens, inférieur à 840 000 € mais supérieur à 91 900 € ;

- Pour les entreprises de prestations de services, un CA inférieur à 254 000 et supérieur à 36 800 €.

L’entreprise déposera chaque année et début mai, une déclaration récapitulant les opérations (achats / ventes). On utilise pour cela le formulaire 3517-S-SD. L’entreprise règle un acompte en juillet et en décembre (depuis son espace professionnel sur impots.gouv.fr) et la régularisation lors du dépôt de la régularisation (mai).

La TVA selon le régime normal

Toutes les entreprises peuvent bénéficier du régime réel, avec ses obligations propres. La comptabilité des opérations de TVA est plus précise que dans le cas précédent. Les déclarations sont mensuelles et s’effectuent « en ligne » sur son espace professionnel sur impots.gouv.fr.

Exception : les entreprises qui déclarent moins de 4 000 € de TVA à reverser, peuvent adopter la déclaration trimestrielle (références : art. 287 du CGI, code général des impôts et arrêt du Conseil d’État du 17/10/2022).

Ce régime s’applique de plein droit quand le CA dépasse :

- 840 000 € pour les activités de commerce et d’hébergement

- 254 000 € pour les prestations de service

- ainsi que les entreprises qui déclarent plus de 15 000 € de TVA.

Faire le bon choix

Le choix du régime de TVA n’est pas un but en soit, comme celui du régime fiscal. Il découle de votre volonté et de votre ambition par rapport à la trajectoire de croissance que vous vous fixerez. C’est donc le prévisionnel et votre étude de faisabilité qui influenceront vos choix.

D’après Bercy Infos, le 20/10/2022