La TVA est un impôt indirect collecté par les entreprises pour le compte de l’État. Par conséquent, elle constitue parfois une recette, parfois une dépense de trésorerie. Mais en aucune manière, cela ne rentre dans le CA de l’entreprise et encore moins dans ses recettes comptables.

TVA, définition, réalité

La TVA est un impôt indirect que la consommateur final paie quand il « consomme ». En fait, l’État ne le collecte pas directement. Alors que c’est le cas pour la taxe foncière ou l’impôt sur le revenu.

La Taxe sur la Valeur Ajoutée, s’ajoute au prix de la quasi-totalité des biens et services achetés par les consommateurs.

Il y a en effet quelques exceptions comme les timbres fiscaux ou les timbres-poste.

TVA, dans la pratique

Sur une facture, le commerçant ou l’artisan fait figurer plusieurs montants. Le montant « hors taxe » (HT), le taux applicable et le montant « toutes taxes comprises » (TTC).

La somme HT est ainsi la recette du professionnel qui facture. Le montant de TVA est alors payé par le client. Ce montant est comptabilisé « à part » chez le professionnel. Il devra la reverser à l’État.

Un produit ou un service ne pourra « supporter » la TVA qu’une seule fois. C’est lors de l’achat final par le consommateur, non assujetti, que cet impôt indirect est facturé et payé.

Dans les faits, les règles de comptabilité comportent un mécanisme de déduction qui limite donc le paiement de TVA. Un grossiste par exemple achète un bien, il paie la TVA. Lors de la revente, il la facture au détaillant. Le compte de TVA (dans sa compta) comportera alors des « + » et « – ». En « plus » la somme qu’il a facturée au détaillant, en « moins », la TVA qu’il a payé lors de l’achat. Finalement, il reversera la différence entre les deux sommes à l’État.

Exemple

Processus simplifié de commercialisation de fruits et légumes :

- L’arboriculteur vend sa production pour un montant de 100 euros HT + 5,50 euros de TVA. Il facture 105,50 euros TTC

- Le grossiste reconditionne la marchandise et la revend pour 110 euros HT + 6,05 euros de TVA (taux de 5,50%). Il facture 116,05 euros TTC.

- Le commerçant vend au client, consommateur final pour 126,60 euros TTC, dont 6,60 euros de TVA.

A ce stade, la « balance » pour :

- L’arboriculteur : collecte 5,50 euros, à reverser intégralement ;

- Le grossiste : TVA collectée 6,05 euros diminuée de la TVA payée et déductible 5,50 euros ; il reversera 0,55 euros à l’État ;

- Le commerçant : collecte 6,60 euros diminuée de la TVA payée au grossiste 6,05 euros ; il reversera 0,55 euros.

Le consommateur aura donc payé 126,60 euros dont 6,60 de TVA. Chaque acteur aura collecté une partie de cette TVA :

- L’arboriculteur : 5,50 euros, à reverser intégralement ;

- Le grossiste : 0,55 euros en solde ;

- Le commerçant : 0,55 euros en solde.

Suivre la TVA, s’organiser

Même si ce reversement net à l’État est une dépense en trésorerie, il n’a pas d’impact sur les comptes fiscaux des 3 acteurs économiques de cet exemple. Ce n’est donc ni une charge, ni un produit comptable. En effet, le consommateur supporte la totalité de la charge de la TVA.

On aborde ici la notion de recette, produit, revenu et CA qui recouvrent des notions très différentes. Malgré tout, un abus de langage très répandu tend parfois à confondre, parfois, « revenu » et « CA », mais ceci est une autre histoire …

Par ailleurs, l’écart entre les volumes de TVA collectée puis reversée représente, à un instant « T », une recette (temporaire) de trésorerie. Elle doit être prise en compte lors du choix de l’option (création ou reprise d’une entreprise) et pendant toute la durée du cycle d’exploitation.

C’est pour ces raisons que les entreprises doivent s’organiser et tenir une comptabilité de TVA, dès lors qu’elles y sont assujetties (1). Le suivi administratif est strict et, comme tout impôt en France, il peut faire l’objet de contrôle et de vérification par les services de la DGFiP.

(1) Voir les règles d’assujettissement

Les taux en vigueur

Les taux les plus courants sont :

- 5,50 % sur les produits de première nécessité, produits agricoles non transformés, cantine scolaire, … ;

- 20,00% sur la grande majorité de produits et services, c’est le taux « normal »

- 10,00 % sur les produits de la restauration, transports et ventes de produits alimentaires transformés ;

- 2,10% sur les médicaments remboursés par la SS, la presse et certains produits culturels. C’est le taux « super réduit ».

Le saviez-vous ?

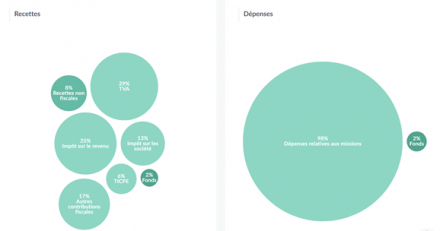

La Taxe sur la Valeur Ajoutée collectée en France représente un peu moins de 30% des recettes du budget général (hors budget de la sécurité sociale) en France, soit 160 milliards environ. Alors que l’impôt sur le revenu apporte le quart des recettes du budget de l’État.